I numeri di cui non si parla: crisi da debito pubblico o da bilancia dei pagamenti? Che danni provoca all’equilibrio dell’eurozona il surplus commerciale tedesco? Istituito dopo i PIIGS del 2010, l’Alert Mechanism Report registra ogni anno gli squilibri macroeconomici tra i Paesi, la Commissione richiama la Germania al rispetto dei parametri ma nulla cambia e nessuna procedura sanzionatoria viene attivata

Rapporto debito/Pil al 60% e deficit entro il 3%: sono questi i numeri che il cittadino associa all’Unione europea – accanto alla parola spread, tanto spesso pronunciata da essere divenuta quasi un intercalare – perché l’informazione mainstream li ha ossessivamente ripetuti fino a farli entrare nel linguaggio comune. Eppure ci sono numeri ben più importanti che circolano nelle stanze europee, che la grande stampa generalista – meno quella economica – lascia lì chiusi indisturbati, condannando il cittadino all’ignoranza – e non è un’esagerazione: è strutturale nell’architettura della normativa europea una complicazione che rende fortemente difficoltoso raccapezzarsi per chi voglia conoscerla e ne sfida il grado di ostinazione: le informazioni sono pubbliche e il più delle volte online nei siti ufficiali, ma tra loro scollegate e prive di uno ‘schema’ che possa dare una visione d’insieme; Pollicino insomma, nella Ue non lascia briciole da seguire. Sono numeri che portano a un diverso ragionamento su che cosa significhi equilibrio all’interno del sistema europeo.

Nel 2010 esplode la crisi sui debiti sovrani dei cosiddetti PIIGS europei: Portogallo, Irlanda, Italia, Grecia e Spagna. Sappiamo com’è andata (1). L’anno successivo la Commissione europea istituisce la “Procedura per gli squilibri macroeconomici” (Macroeconomic imbalance procedure, MIP), che nasce proprio in conseguenza di quanto accaduto: “La crisi finanziaria ha mostrato che gli squilibri macroeconomici – come un ampio deficit delle partite correnti o una bolla immobiliare – in un Paese possono influenzare gli altri” si legge sul sito della stessa Commissione, e la MIP “mira a identificare, prevenire e affrontare l’emergere di squilibri potenzialmente dannosi che potrebbero influire negativamente sulla stabilità economica in un particolare Paese della Ue”.

La crisi ha dunque obbligato l’Unione europea a spostare lo sguardo un po’ oltre lo steccato dell’ideologia ordoliberista, e a fare i conti con il fatto che la stabilità di un sistema formato da Paesi che hanno politiche e realtà economiche differenti ma condividono la stessa moneta, non dipende solo dalla finanza pubblica. Ai parametri introdotti dal Trattato di Maastricht dunque (60% e 3%) (2), si aggiunge il monitoraggio annuale di altri indicatori economici. Dal 2012, insieme alle diverse Leggi di Bilancio nazionali, la Commissione analizza anche le economie degli Stati Ue e pubblica il “Rapporto sul meccanismo di allerta” (Alert Mechanism Report, AMR), che segnala se un Paese registra o meno “squilibri” e nel caso se essi siano “squilibri eccessivi” o “squilibri eccessivi con a-zioni correttive”, situazione quest’ultima che dà l’avvio a una procedura che sfocia in raccomandazioni per ridurli e un monitoraggio più stretto delle politiche del Paese.

Quattordici i parametri fissati (vedi Tabella 1), a cui si affiancano 25 indicatori che forniscono informazioni aggiuntive. Le riflessioni da fare sarebbero diverse.

Per dirne una, il fatto che l’Unione europea consideri equilibrato un tasso disoccupazione fino al 10%. Per contestualizzare il dato ricordiamo che l’ultimo valore italiano, a ottobre, segnava il 10,6%, e per quanto il parametro Ue sia la media triennale, ciò significa che una situazione occupazionale (e sociale) stabilmente simile a quella che oggi si registra in Italia non è considerata problematica, anzi, appena sopra la soglia della normalità per l’equilibrio dell’economia di un Paese.

È una valutazione che purtroppo non sorprende perché in linea con la teoria ordoliberista, che pone al centro la competitività del mercato e la stabilità dei prezzi e non la piena occupazione; è la ragione per cui il mandato assegnato dai Trattati alla Bce ha come obiettivo solo il controllo del tasso d’inflazione (che deve aggirarsi intorno al 2%) e non il dato occupazionale, che appartiene invece alla Fed statunitense, per esempio, e in generale alle Banche centrali nazionali; ed è la ragione per cui nella crisi la Bce è intervenuta tardivamente con il Quantitative Easing (marzo 2015, quando sia la Fed che la Bank of England l’hanno avviato nel marzo 2009), rendendo la crisi così lunga e profonda: nel rispetto delle proprie regole, non è potuta trasformarsi in prestatore di ultima istanza (ossia acquistare titoli pubblici dei Paesi Ue) finché l’inflazione non ha sfiorato lo zero, avvicinando pericolosamente il rischio deflazione.

Tuttavia ciò su cui interessa qui porre l’attenzione è il parametro fissato per le partite correnti, ossia il dato relativo al deficit/surplus commerciale (semplificando: il saldo tra importazioni ed esportazioni); un valore tutt’altro che marginale in un sistema economico come l’Unione monetaria.

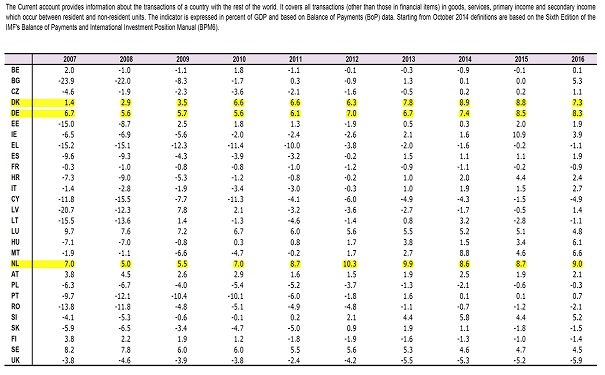

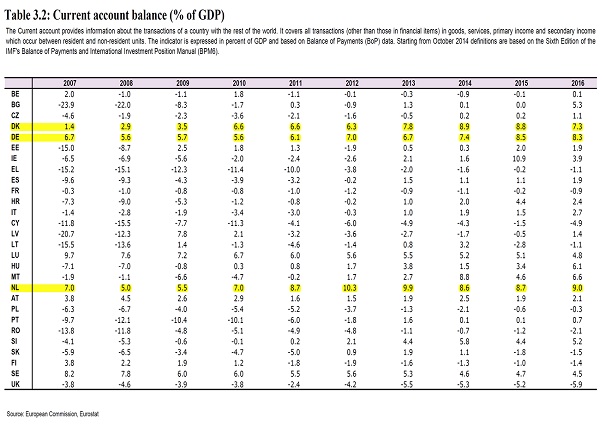

Germania, Danimarca e Paesi Bassi sforano da anni il valore del 6% di surplus stabilito (vedi Tabelle 2, 3, 4 e 5), incorrendo in uno squilibrio macroeconomico che puntualmente la Commissione Ue registra nell’Alert Mechanism Report annuale (3), inviando raccomandazioni ai tre Paesi (4) che evidentemente, visti i risultati, cadono nel vuoto, non producendo alcuna conseguenza né in termini di cambiamento nelle politiche economiche né nell’avvio di una procedura sanzionatoria, prevista ma mai applicata dalla Commissione (5) (quella Commissione che ha minacciato l’Italia di avviare una procedura d’infrazione giudicando “eccessivo” un deficit al 2,4% – quindi dentro al parametro del 3%).

“Le eccedenze in Danimarca, Germania e Paesi Bassi continuano a superare la soglia, come hanno fatto per diversi anni” si legge nell’Alert Mechanism Report 2018, “eccedenze ben al di sopra di quelle che possono essere spiegate dai fondamentali economici (tra cui, ad esempio, l’invecchiamento e il reddito pro-capite relativo)”. Per dimensione dell’economia, è il surplus della Germania che crea seri problemi all’eurozona (6). Vediamo come, semplificando il percorso per non entrare in eccessivi tecnicismi.

La politica economica tedesca si basa sul mercantilismo, un modello che incentiva le esportazioni rispetto alle importazioni, mirando ad avere un surplus commerciale. Il marco era una moneta più forte dell’euro, quindi già nel passaggio da una valuta all’altra la Germania ha visto crescere il proprio export. In aggiunta, dall’entrata nella moneta comune ha applicato quella che viene definita ‘svalutazione competitiva’: riduco l’import comprimendo la domanda interna attraverso la moderazione salariale (7); in tal modo avrò anche un’inflazione inferiore a quella degli Stati concorrenti e quindi prezzi minori; l’export aumenta sia in valore nominale che in proporzione all’import.

Per definizione è un modello non generalizzabile (se un Paese esporta un altro deve importare), e infatti sta in piedi solo se ci sono Stati cosiddetti ‘cicala’, che adottano politiche economiche opposte: espansione della domanda interna (con il sostegno ai salari, al welfare ecc.) e quindi aumento dell’import; l’inflazione inevitabilmente cresce, e allora per poter continuare a esportate a prezzi competitivi svaluto la moneta.

È evidente che il modello mercantilista non è applicabile in un’area monetaria unica, dove gli Stati che adottano politiche espansive non hanno la possibilità di svalutare; a meno di prevedere meccanismi di compensazione tra i Paesi in surplus e quelli in deficit, cosa che la Germania ha sempre categoricamente rifiutato. Il risultato è un inevitabile squilibrio strutturale – non momentaneo – tra le bilance commerciali. A ciò si aggiunge che dall’entrata nell’euro i Paesi cicala non hanno più potuto fare politiche espansive né supportare l’economia con aiuti pubblici, vista l’adozione dei parametri di Maastricht – già da prima spirava quel vento, con il neoliberismo divenuto teoria dominante, ma la deriva ordoliberista Ue ha peggiorato la situazione. La loro economia ha iniziato a rallentare e con essa anche le entrate fiscali, contro un fabbisogno finanziario che al contrario cresceva per le politiche sociali attuate in contrasto alla disoccupazione in aumento.

L’unica soluzione è stata indebitarsi, attraverso l’emissione di titoli di Stato. Ma a quel punto a prestare soldi non erano più gli attori interni (in crisi), né la Banca d’Italia (che non era più una Banca centrale), bensì investitori stranieri (vista la libera circolazione dei capitali), con conseguente rialzo dei tassi di interesse sui titoli per attrarre i capitali; l’immediato passaggio successivo è stata la crescita del debito pubblico dovuta all’aumento della spesa per interessi.

Ricapitolando: la Germania esporta, comprime la domanda interna e accumula un surplus che viene accantonato nelle banche tedesche, le quali prestano il denaro ai Paesi in deficit commerciale, che dunque continuano (anche) a importare dalla stessa Germania. È un circolo vizioso nel quale la Germania vive al di sotto delle proprie possibilità, in termini di ricchezza dell’economia, e i Paesi cicala al di sopra, indebitati.

La logica perversa si interrompe quando i flussi di denaro cessano, ed è ciò che è accaduto improvvisamente a seguito della crisi finanziaria scoppiata nel Stati Uniti con i subprime e poi dilagata ovunque, com’era inevitabile in un’economia finanziaria globalizzata: le banche dei Paesi in surplus hanno chiuso i rubinetti dei prestiti alle banche dei Paesi cicala in deficit, per timore di non riavere indietro il denaro. È seguito il crollo del sistema bancario, il blocco dell’economia reale, gli aiuti pubblici alle banche che hanno fatto impennare i debiti statali, la crisi (e vantaggiosa speculazione, per i grandi attori) sui bond sovrani dei PIIGS, l’intervento (tardivo) della Bce con il Quantitative Easing.

La crisi del debito pubblico in Europa, dunque, è stata in realtà una crisi da squilibrio delle bilance commerciali. Un dato su tutti: uno studio dell’ESMT di Berlino ha calcolato che del denaro prestato alla Grecia nel ‘salvataggio’ del 2010, meno del 5%, ovvero dieci miliardi, è entrato nelle casse pubbliche elleniche, mentre il 95% è andato ai creditori tra restituzione del debito e interessi; tra questi spiccavano per importi le banche tedesche (8).

Al di là delle dinamiche della crisi, il punto è che nel momento in cui l’economia dominante, per grandezza, all’interno di un sistema a valuta unica privo di compensazioni, si ostina a essere mercantilista, obbliga gli altri Paesi ad adottare lo stesso modello; e non potendo svalutare la moneta, l’unico modo per spingere l’export sull’import è applicare la svalutazione competitiva. Se guardiamo alle politiche economiche attuate dai Paesi Ue infatti, negli ultimi anni ma maggiormente nella fase della crisi, e non solo negli Stati assoggettati alla troika, i punti cardine le accomunano:

1. moderazione salariale: riduzione del salario indiretto (welfare) e differito (pensioni) agendo con tagli al bilancio pubblico; riduzione del salario diretto (stipendi) con la liberalizzazione del mercato del lavoro e la conseguente concorrenza fra lavoratori;

2. calo della domanda interna, che produce una diminuzione delle importazioni, e dunque anche se a valori nominali l’export non aumenta, nel rapporto tra i due fattori la bilancia delle partite correnti registra un surplus.

In aggiunta l’inflazione si mantiene bassa, perché l’economia interna è bloccata, e questo consente di avere prezzi concorrenziali per l’export. Un costo del lavoro minore permette invece utili maggiori alle imprese che esportano, e infatti il mercantilismo è una politica che favorisce il grande Capitale interno, che non deve più preoccuparsi del fatto che a bassi salari corrisponde una minore capacità del lavoratore di acquistare le merci che produce, perché il mercato di riferimento diventa quello estero e quindi i prodotti non restano invenduti.

È la politica messa in atto dal governo Monti, che candidamente l’ha dichiarato in una intervista alla CNN nel maggio 2012, quando era presidente del Consiglio: “We are actually destroying domestic demand through fiscal consolidation”, “Stiamo distruggendo la domanda interna attraverso il consolidamento fiscale”, ossia le politiche di austerity (9). Se guardiamo ai dati italiani (vedi Tabella 6), il deficit commerciale è iniziato a diminuire proprio dal 2012, arrivando a registrare un surplus dal 2014 in poi.

Infine, conseguenza non secondaria di una simile politica, soprattutto attuata in fase di crisi – a parte l’impoverimento della popolazione e la crescita delle diseguaglianze – è la chiusura delle imprese che vendono principalmente sul mercato interno, con conseguente aumento anche del tasso di disoccupazione, ed è ciò che è accaduto particolarmente in Italia, il cui tessuto produttivo è sempre stato caratterizzato da piccole/medie imprese non focalizzate sull’export.

Ciliegina sulla torta, la Germania ha tratto vantaggi dalla crisi sui debiti sovrani: i suoi bond sono diventati titoli rifugio, registrando addirittura tassi di interesse negativi, e questo ha permesso un risparmio di più di 100 miliardi di euro, più del 3% del Pil tedesco, durante il periodo 2010/2015 (10).

La classe dirigente europea è consapevole di questa dinamica, da qui l’istituzione della “Procedura per gli squilibri macroeconomici”. Gli stessi esempi indicati dalla Commissione co-me problematici nell’equilibrio dell’eurozona, “un ampio deficit delle partite correnti o una bolla immobiliare”, lo rivelano: se ci sono Paesi che registrano un “ampio deficit” ce ne sono altri che segnano un altrettanto ampio surplus, e infatti la stessa bolla immobiliare, esplosa in Spagna e Irlanda, si è verificata perché quel surplus immagazzinato dalle banche tedesche è finito sotto forma di prestito a quelle spagnole e irlandesi, andando ad alimentare una crescita nel settore immobiliare che non aveva basi reali nell’economia dei due Paesi; il blocco del mercato interbancario e l’intervento dello Stato ha poi trasformato il debito privato in debito pubblico, a carico dei cittadini.

Anche Vítor Constâncio, all’epoca vicepresidente della Bce, in una relazione del 23 maggio 2013 ha posto il disequilibrio della bilancia dei pagamenti tra i Paesi europei come questione centrale della crisi dei debiti sovrani (11). Eppure la Commissione Ue e la Germania si esibiscono ogni anno in un balletto che non cambia: la prima segnala nell’Alert Mechanism Report un eccessivo squilibrio e invita il governo tedesco a interrompe la moderazione salariale per rilanciare la domanda interna, la seconda fa orecchie da mercante, e nulla accade.

Quando si afferma che l’Unione europea è stata costruita su misura della Germania, non è uno slogan. E il fatto che nonostante la crisi non si vedano cambiamenti all’orizzonte è significativo dell’impossibilità a riformare – verbo che piace a tanta sinistra – una struttura che per apportare modifiche ai Trattati deve registrare all’interno del Consiglio un voto all’unanimità, tra diciannove o ventisette Paesi (!). Ma complice la stampa mainstream, tutti gli occhi sono puntati sul debito pubblico, il deficit e lo spread: il dito e non la luna.

1) Cfr. Giovanna Cracco, Europa: le menzogne sul debito pubblico e la costruzione di un nuovo modello di Stato, Paginauno n. 29/2012

2) Parametri che sono comunque rimasti il cieco timone dell’Unione monetaria e sono stati oggetto della normativa conosciuta come “six-pack” e “two-pack” (2011 e 2013) e del “Trattato sulla stabilità, sul coordinamento e sulla governance nell’Unione economica monetaria” (2012, il cosiddetto “Fiscal Compact”), che hanno fissato nel dettaglio le regole delle procedure di sorveglianza e di quelle di infrazione, il “braccio preventivo” e il “braccio correttivo”

3) Cfr. https://ec.europa.eu/info/business-economy-euro/economic-and-fiscal-policy-coordination/eu-economic-governance-monitoring-prevention-correction/macroeconomic-imbalance-procedure/alert-mechanism-report_en

4) Cfr. https://ec.europa.eu/info/business-economy-euro/economic-and-fiscal-policy-coordination/eu-economic-governance-monitoring-prevention-correction/macroeconomic-imbalance-procedure/depth-reviews_en

5) Cfr. https://ec.europa.eu/info/business-economy-euro/economic-and-fiscal-policy-coordination/eu-economic-governance-monitoring-prevention-correction/macroeconomic-imbalance-procedure/excessive-imbalance-procedure_en

6) Dati 2017: su 15.300 miliardi di Pil complessivo per i 28 Paesi (Gran Bretagna inclusa, quindi), la Germania ne segna 3.300, il 21,3%; i Paesi Bassi appena il 4,8% e la Danimarca l’1,9%

7) In Germania è stata attuata principalmente non mantenendo la crescita dei salari nominali in linea con la produttività: nel periodo 1999/2008 i salari reali sono diminuiti del 9%, cfr. Peter Bofinger, German Wage Moderation And The Eurozone Crisis, Social Europe, 1 dicembre 2015

8) Cfr. J. Rocholl, A. Stahmer, Where did the Greek bailout money go?, ESMT White Paper, 2016

9) Cfr. https://www.youtube.com/watch?v=A02A4Kk48nQ

10) Cfr. Reint E. Gropp, Germany Benefited Substantially from the Greek Crisis, Halle Institute for Economic Research, 10 agosto 2015

11) Cfr. Vítor Constâncio, The European Crisis and the role of the financial system, Speech at the Bank of Greece conference on “The crisis in the euro area”, 23 May 2013, Bce